„Dumme Verluste vermeiden“ hört sich fies an, aber lass mich in dem Beitrag kurz erklären, wieso ich es so genannt habe. Wer mit Aktien handeln möchte und das noch nie oder sehr selten gemacht hat, zahlt oft erstmal Lehrgeld an der Börse. Das ist bei mir nicht anders gewesen. Selbst nach vielen Jahren passieren mir Trades, wo ich mir nur an den Kopf fassen kann.

Was du bedenken musst: An der Börse gibt es viele Akteure, die deutlich mehr Informationen haben, also du als Privatanleger. Zudem handelst du mir Profis, die das den ganzen Tag seit Jahren hauptberuflich machen. Die Börse bewertet zudem immer die Zukunft eines Unternehmens, nie die Vergangenheit oder Gegenwart.

Ich stelle Dir hier fünf wirklich einfache Regeln, die dir dabei helfen halbwegs erfolgreich an der Börse zu handeln – los gehts!

1. „The trend is your friend“

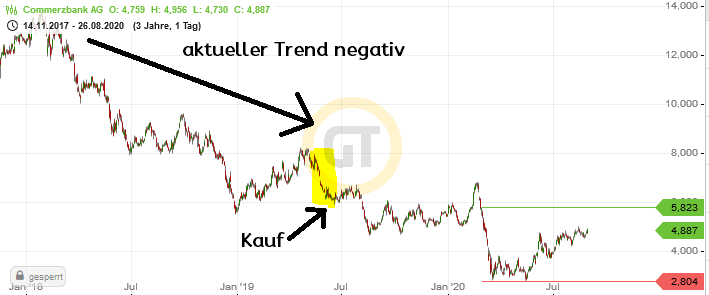

Klingt erstmal logisch oder? Ja das würde ich mir auch sagen aber dann passiert beim Kauf von Aktien folgendes: Ich sehe, dass die Aktien eines Unternehmens, was ich vielleicht persönlich mag oder schon länger beobachte fällt. Die Gelegenheit für mich einen günstigen Einstieg – doch so einfach ist das nicht. Schau Dir unbedingt den übergeordneten Trend der Aktie vorher an. Damits verständlicher wird, hier ein Beispiel anhand eines Aktiencharts:

Der Trend im Chart ist negativ, der Absturz von 8 auf etwas über 6 Euro war aber sicherlich für viele Privatanlager sehr verlockend, um zumindest kurzfristig ein paar Gewinne einzustreichen. Wenn Du also eine Aktie kaufen willst, schau Dir unbedingt vorher den grundsätzlichen Trend der Aktie an. Das geht überall online recht einfach mit wenigen Klicks. Ich nutze dazu z.b. godmode-trader.de (siehe auch Screenshot), du kannst aber auch finanzen.net, wallstreet-online etc. nutzen. Stelle dazu einfach von der aktuellen Zeiteinstellung (meistens 3 Monate voreingestellt) auf zwei, drei oder fünf Jahre. Schon siehst du, wie die Aktie sind grundsätzlich entwickelt. Wenn eine Aktie alle paar Monate neue Tiefstände ausbilde, lass am besten die Finger davon.

Rücksetzer bei einer Aktie die grundsätzlich steigt, kann man dann schon eher kaufen als Rücksetzer bei einer fallenden Aktie. Hier das gleiche Beispiel nur mit einer Aktie aus dem TecDax, die sich seit Jahren positiv entwickelt:

Es sollte natürlich „positiver“ und nicht postiver Trend heißen, daran soll die Erklärung aber nicht scheitern! In dem Beispiel seht ihr, dass ein Trend sich eher fortsetzt als umkehrt, sofern es keine relevanten News zum Unternehmen gibt. Und hier sind wir beim nächsten Problem: Wenn es solche Absacker im Kurs gibt, schaut euch z.b. auf finanznachrichten.de an, was die Ursache ist. Häufig sind es News, die zwar kurzfristig für Anleger unschön sind, aber langfristig nicht die Unternehmensperspektive ändern. Das kann z.B. auch ein schwaches Marktumfeld sei und alle Aktien werden verkauft bzw. die Gewinne von anderen Anlegern mitgenommen.

Wieso News so wichtig sind, seht ihr z.B. an dem Fall Wirecard. Des Deutschen Börsenliebling hat Millionen an Geld vernichtet, nachdem der Betrug aufgeflogen ist. Nachdem Wirecard der Jahresabschluss wegen möglicher Bilanzmanipulation verweigert wurde und die Aktie kurzfristig um 30-40% gefallen ist, haben viele Anleger nachgekauft oder sind neu eingestiegen. Die Hoffnung dahinter war eine schnelle Aufklärung des Sachverhalts und wieder weiter steigende Kurse. Diese Strategie kann man fahren, ist aber reine Spekulation und die Wahrscheinlichkeit eines großen Verlustes ist sehr hoch. Hier greift man als Investor ins fallende Messer.

Du siehst, ein kurzer Blick auf den Trend einer Aktie kann dich in vielen Fällen vor einer falschen Entscheidung bewahren.

2. Geduld junger Aktien-Padawan

Der Klassiker: Man schaut sich intensiv alle Unternehmen an der Börse an, studiert die Jahresabschlüsse, schaut sich die Unternehmenprognosen an. Nach ein paar Stunden oder auch Tagen hat ein Unternehmen entdeckt, was in den eigenen Augen unterbewertet ist oder eine bahnbrechende Zukunftstechnologie anbietet / anbieten könnte. Voller Euphorie kauft man ein paar Aktien….und dann? Ich kenne es noch selbst von mir: Alle paar Minuten schaut man sich den Aktienkurs an – ist was passiert, geht die Aktie jetzt hoch? Doch es passiert meistens gar nichts bzw. der Kurs stagniert und dreht nach unten…

Genau sowas will ich als nervöser Neuinvestor nicht sehen! Was mache ich denn jetzt, wenn der Aktienkurs bereits um 5 % innerhalb weniger Tage nachgeben hat und ich inzwischen dreistellig im Minus bin?

- Du wartest ab und hoffst, dass es danach direkt wieder noch oben geht…tut es aber nicht…Du denkst, ich möchte nicht noch mehr verlieren und verkaufst die Aktien mit Verlust.

- Du bekommst Panik, weil Du in kurzer Zeit bereits einen Teil von deinem hart erarbeitenden Geld an der Börse verloren hast. Du verkaufst die Aktien gleich wieder!

Hier werden zwei an der Börse nicht zu unterschätzenden Faktoren offensichtlich:

- hohe kurzfristige Kursschwankungen

- schnelle und unkomplierte Möglichkeit Aktien zu handeln

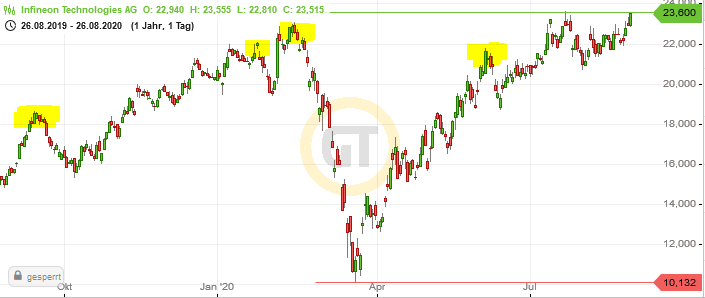

Renditen und Aktienentwicklungen werden nie auf Wochen- oder Tagesbasis berechnet, in den meisten Fällen wird wie bei anderen Geldanlagen ein Jahr als Zeithorizont angenommen um eine Vergleichbarkeit haben zu können. Innerhalb der 12 Monate kommt es auch bei gestandenen Unternehmen immer wieder zu größeren Tages- oder Wochenschwankungen. Was sich aus kurzfristiger Anlegersicht sehr schlecht anfühlt, spielt mittel- bis langfristig kaum eine Rolle. Das möchte ich dir z.b. gerne anhand eines Charts zeigen der letzten 12 Monate:

Wir sehen hier den Infineon Chart aus dem DAX. Du siehst, dass es im Laufe der Zeit immer wieder für kurzfristig orientierte Anleger „ungünstige“ Einstiegspunkte gab (siehe gelbe Markierungen). Wer im September 2019 die Aktie für über 18 Euro gekauft hat, hatte innerhalb weniger Tage mehr als 10% Verlust in seinem Depot. Ähnlich sieht es im Januar sowie Juni 2020 aus. Den massiven Absturz im März haben wir Corona zu verdanken, aber auch hier erholte sich die Aktie wieder.

Die hohen kurzfristigen Schwankungen, verbunden der heutigen Möglichkeit schnell direkt am Handy oder Computer zu traden, führen bei vielen Privatanlegern zu Verlusten. Häufig werden Aktienposition recht impulsiv verkauft, wenn die Aktie sich nicht sofort in die gewünschte Richtung entwickelt. Dabei musst du immer bedenken, dass die Verluste erst echte Verluste sind, wenn du die Aktien auch wirklich verkaufst…vorher sind es nur „Buchverluste“, die du zum aktuellen Zeitpunkt machen würdest, wenn du verkaufst. Sei also mit deinen Aktien geduldiger und schau vielleicht nicht jeden Tag oder jede Stunde rein!

3. Diversifikation….häää – was ist das denn wieder?

Wer sich nur eine Stunde mit Aktien irgendwo in der Literatur oder auf anderen Webseiten beschäftigt hat, wird dieses Wort schon mal gehört haben. Während es sonst im Leben heißt: „Tanz nicht auf zu vielen Hochzeiten gleichzeitig“, ist es bei einem Aktiendepot umgekehrt. Wieso das so ist, ist einfach zu erklären:

Nehmen wir an, Du hast 10.000 Euro gespart und möchtest jetzt in Aktien investieren. Du siehst, dass die Lufthansa seit Jahren steigende Passagierzahlen hat und weißt, dass die Fluganzahl eher zunehmen wird. Was kann da schon passieren? Naja, schau Dir den Aktienkurs der Lufthansa mal an. Dieser ist im letzten Jahr von 18 Euro auf inzwischen 8 Euro gefallen. Du wärst also mit deinem Depot jetzt schon bei über 50% Verlust oder anders ausgedrückt: Würdest du deine Aktien jetzt verkaufen, hättest du über 5000,- Euro Verlust gemacht.

Hättest du die 10.000 Euro aber in 10 unterschiedliche Aktien investiert, idealerweise auch aus unterschiedlichen Bereichen, hättest du sicherlich auch einige Aktien dabei, die sich überdurchschnittlich entwickelt hätten. Dein Verlust bei der Lufthansa wären in dem Fall nicht 5.000 Euro sondern „nur“ noch 500 Euro.

Natürlich argumentieren viele jetzt, was wäre wenn die Lufthansa von 18 auf 28 Euro gestiegen wäre, dann hätte ich schnell mehrere tausend Euro gewonnen, die mir mit der kleinen Position entgangen wäre. Und weisst Du was: Ja genau das könnte passieren, muss aber nicht! Dein oberstes Ziel muss in deinem Depot lauten:

Risikostreuung!

Nicht umsonst werden ETFs bei Anlegern immer beliebter. Diese bilden mehrere Aktien oder Indizes in einem speziellen Index ab und verteilen das Verlustrisiko deutlich besser. Totalverluste wie bei Wirecard sind z.B. in der Praxis unmöglich.

Meine Empfehlung:

Schau dich in unterschiedlichen Branchen um und kaufe auch mal einen Wert aus der „Old Economy“ (z.B. RWE, Adidas etc) für Dein Depot. Diese müssen keine 10% im Jahr einbringen, aber vielleicht zahlt das Unternehmen ja eine Dividende. Solche Unternehmen sind aus Erfahrung auch nicht so schnell große Kursabstürze anfällig. Natürlich kannst Du auch mal eine Apple, Google oder Netflix im Depot haben, jedoch solltest Du nicht dein ganzes Geld in Tech Aktien stecken (auch wenn es die letzten Jahre gut funktioniert hätte!).

4. Investiere nur (dein) Geld, was Du nicht zum leben brauchst

Ich schreibs nochmals explizit dazu: Bitte bitte investiere kein Geld an der Börse, was nicht dir gehört! Nimm hierzu keinen Kredit auf und leihe dir auch nichts bei Freunden oder Familie. Solche Kanditaten soll es nämlich auch geben! Geht dein Investment nicht auf, wirst du wahrscheinlich im Affect andere „dummen“ Trades machen, um schnell die Verluste auszugleichen. Ich kann dir gleich sagen, das wird nicht funktionieren. Hinzu kommt, dass das Verhältnis zu den Geldgebern sich deutlich verschlechtert. Du weisst ja selbst: Bei Geld und Autos hört die Freundschaft auf 🙂

Ähnlich sieht es aus, wenn du dein Geld für eine Sache gespart hast (z.B. neues Auto, Hochzeit etc) und es noch schnell mal an der Börse vermehren willst….das geht schief, mach das bitte nicht!

5. Pennystocks und hohe Spreads – vergiss das schnelle Geld

Nein, bei Pennystocks handelt es sich nicht um einen Stock, den du beim Penny Discounter kaufen kannst. Pennystocks sind Aktien, die für Centbeträge an den Börsen gehandelt werden. Falls Du ab und zu die Tagesgewinner und Verlierer an der Börse verfolgtst, werden dir Pennystocks sicherlich schon über den Weg gelaufen sein. Nicht selten machen diese Aktien mal 10 – 20% Gewinn am Tag. Auch Verluste in diesen Regionen sind keine Seltenheit.

Pennystocks werden zudem sehr gerne in „Experten“-Börsenbriefen empfohlen, ich erkläre dir jetzt auch wieso:

Neben der Möglichkeit, schnell mal 20, 50 oder sogar 100% Gewinn mit einem Pennystock zu machen spielt an der Börse das Handelsvolumen einer Aktie eine essentielle Rolle. Vereinfacht heißt es, wie viele Akteure handeln am Markt eine bestimmte Aktie und welche Tagesumsätze werden erzielt. Je mehr Akteure eine Aktie handeln, desto einfacher ist es diese zu kaufen und verkaufen und desto weniger anfällig ist die Aktie für große Kursschwankungen. Zudem sind der Geld und Briefkurs, also der Verkaufs- und Kaufpreis einer Aktie fast identisch. Kostet eine Aktie beim Kauf z.B. 10,025 Euro, kann man sie sofort wieder für 10,015 Euro am Markt verkaufen (wäre der aktuelle Kurs von EON im August 2020). Dieser Unterschied zwischen Geld- und Briefkurs wird auch Spread genannt. Im obigen Beispiel wäre der Spread also 1 Cent.

Spreads bei Pennystocks sind übel

Pennystocks werden seltener gehandelt, daher ist das Angebot eine Aktie zu einem bestimmten Preis zu kaufen oder verkaufen sehr stark eingeschränkt. Nehmen wir an, du willst eine derzeit sehr beliebte Goldmienenaktie kaufen. Das Angebot am Markt sind dann z.B. 20 Cent für den Kauf und 19 Cent für den Verkauf. Auch hier gibts den Spread von nur einem Cent!

ABER: Schaust du dir jetzt den relativen Spread an, siehst du wo das Problem liegt. Bei EON oben haben wir einen relativen Spread von 0,1%, d.h. würdest du für 1.000 Euro EON Aktien kaufen und sie sofort wieder verkaufen, ist dein Verlust beträgt real 1,- Euro! Machen wir das bei dem Pennystock sieht die Geschichte schon anders aus. Ein Cent von 20 Cent sind 5%, d.h. würdest du hier für 1000,- Euro Minenaktien kaufen und diese sofort wieder verkaufen, verlierst du sofort 5% oder 50,- Euro.

Zudem werden Pennystocks seltener gehandelt, dass heisst, das Angebot ist immer relativ begrenzt. Doch was passiert jetzt, wenn ein Börsenbrief mit ein paar Tausend Abonnenten solch eine Aktie zum Kauf empfiehlt? Plötzlich ist eine Nachfrage nach einer Aktie da, für die sich sonst keine Sau interessiert aber das Angebot ist weiterhin begrenzt. Die Pennystocks steigen dann recht schnell im Preis. Irgendwann haben die Börsenbrieflemminge die Aktie alle gekauft und der Kurs stagniert, da die Nachfrage am Markt ja weiterhin nicht da ist. Mit etwas Glück springen noch ein paar Zocker mit auf den Pennystock und treiben den Kurs noch etwas weiter nach oben….was passiert dann aber eigentlich immer? Richtig, die größeren Marktteilnehmer verkaufen ihre Pennystocks zu großen Mengen am Markt und genauso schnell wie der Kurs nach oben geschossen ist, ist er wieder abgestürzt.

Das sich vor der Empfehlung die Herausgeber des Börsenbriefs mit den Pennystocks eingedeckt haben, ist nicht unwahrscheinlich…würde ich sowas empfehlen, hätte ich es gemacht 🙂 Und ja, es gibt eine Informationsgebot bzgl. Insiderhandel und dass man als Herausgeber dies in der Publikation mitteilen muss aber hey, wie viele werden das machen und außerdem gibts ja noch Freunde und Familie…sowas bezweifle ich immer stark – es ist aber nur meine persönliche Meinung! Hier noch ein schönes Beispiel wie man sowas klassischerweise aufzieht.

6. Gewinne laufen lassen, Verluste begrenzen

Na klar, wie denn sonst würdest du jetzt denken aber das ist gar nicht so einfach. Jeder, der schon mal Aktien gehandelt hat kennt es: Man kauft eine Aktie und diese steigt direkt um 5%. Da man vielleicht auch mit einer größeren Summe investiert ist und sich über das schnelle Geld freut, nimmt man die paar hundert Euro Gewinn direkt mit und freut sich. Auf der anderen Seite gibts den Fall, dass man direkt am ersten Tag der Investition 5% im Minus ist…was macht man hier? Man hält natürlich die Position, damit sich der Kurs wieder erholt.

Im ersten Fall können wir durch den schnellen Verkauf nach dem ersten Anstieg womöglich weitere Kursgewinne verpassen, also nix mit Gewinne laufen lassen. Im zweiten Fall könnte sich das Minus in den nächsten Tagen und Wochen bei unserer Investition deutlich ausdehnen und das aussitzen könnte etwas dauern oder gar nicht funktionieren. So einfach ist das also nicht…

Wie kann man das Ganze theoretisch angehen?

Eine Möglichkeit ist es, sich vor dem Kauf einer Aktie Ziele zu setzen. Wenn ich eine Aktie bei 50,- Euro kaufe, könnte mein Ziel sein, diese bei 55 Euro mit 10% Gewinn zu verkaufen. Auf der anderen Seite kann ich sagen, sollte die Aktie unter 47,50 Euro fallen, soll diese verkauft werden. Damit begrenze ich meine möglichen Verluste auf max. 5%. Solche Order lassen sich bei fast allen Brokern über die Funktion Aktienverkauf und „Limit“ –> „OCO“ (one cancels other) einstellen. Vor allem vor dem Hintergrund der Reduzierung von Kursverlusten sind Verkaufsorder, die die Verluste begrenzen wichtig.

Will man sich auf den Gewinn nicht vorab schon festlegen, lässt sich das Ganze auch über eine „stop loss“ Verkaufsorder absichern. Bei dem stop loss Verkauf wird die Aktie automatisch verkauft, sobald der Kurs ein vorab definiertes Kursniveau erreicht hat. Die stop loss (SL) Order aus dem obigen Beispiel würde man z.B. bei 47,50 Euro einstellen. Entwickelt sich der Aktienkurs über mehrere Tage positiv, lässt sich die stop loss order immer wieder nach oben nachziehen, dies könnte dann so aussehen:

- 1. Tag: Aktie gewinnt 3% und Kurs ist bei 51,50 Euro: SL könnte man hier auf 50 setzen, um Kursverluste komplett zu vermeiden

- 2. Tag: Aktie gewinnt wieder 2% und der Kurs ist bei 52,53 Euro: SL könnte hier auf 51,- Euro nachgezogen werden, damit hat man in jedem Fall mind. 2% Gewinn in dem Trade.

- 3. Tag: Aktie gewinn wieder 3% und der Kurs ist inzwischen bei 54,10 Euro: SL könnte man z.b. auf 53,- Euro nachziehen und sich somit in jedem Fall 6% Gewinn sichern

So könnte man das Ganze täglich aktualisieren und womöglich einen mehrtägigen Anstieg komplett mitnehmen. Wichtig dabei ist der Unterschied zwischen SL Order, die auf aktuellen Kursen basieren oder auf Tagesschlussbasis. Beide Optionen haben ihre Vor- und Nachteile. Bei aktuellen Kursen wird die Order sofort ausgeführt, wenn der Kurs mein gewünschtes Niveau unterschreitet. Das hat den Vorteil, dass ein Absturz im Tagesverlauf von z.B. 5% nur zu einem Bruchteil realisiert wird, da man vorher das Papier verkauft hat. Auf der anderen Seite gibt es an der Börse, je nach Aktie, auch starke Schwankungen innerhalb des Tages. Es könnte also auch sein, dass die Aktie kurz auf 47 Euro fällt, sich aber im Laufe des Tages wieder auf 49 Euro erholt. In diesem Fall hättest Du die Aktie mit Verlusten verkauft.

Eine konkrete Empfehlung zu geben, welche Art von stop loss man selbst nutzen möchte ist schwierig. Ich persönlich würde bei Aktien, die nicht sehr stark schwanken (keine hohe Volatilität) eher mit Tagesschlussbasis arbeiten. Alle anderen Absicherungen laufen bei mir mit Echtzeitkursen.

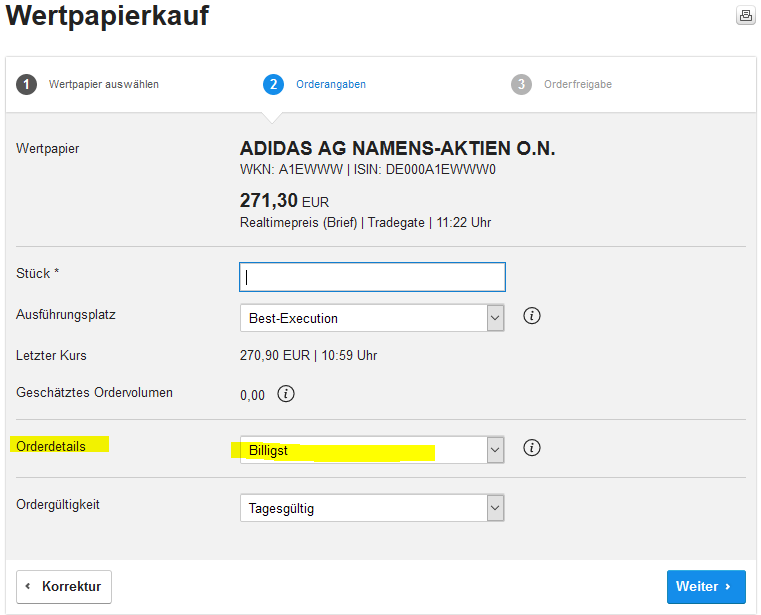

Limits beim Kauf und Verkauf setzen

Wenn du eine Aktie kaufst oder verkaufst, gibts unterschiedliche Möglichkeiten dies am Markt zu tun. Bei den meisten Anbietern ist „billigst“ voreingestellt bei den Orderdetails, d.h. deine Bank oder Broker versucht sofort die Anzahl an Aktien zu kaufen /verkaufen, die Du geordert hast. Bei großen Aktien mit hohen Volumen ist das in den meisten Fällen relativ egal, da die Schwankungen und Preisdifferenzen nur sehr klein sind. Sobald du aber z.B. einen kleineren Wert aus dem TecDax handelst wie Teamviewer und die Aktie fällt oder steigt in dem Augenblick stark, könntest Du deutlich mehr zahlen als gewollt bzw. weniger erhalten als gewünscht.

So sieht z.B. das Orderbuch von der DKB aus:

Ich hatte dieses Lehrgeld 2016 u.a. in der S&T Aktie im Tecdax gezahlt. Der Markt ist auf Grund eines größeren Ereignisses komplett abgesackt und alle Aktien sind innerhalb von Minuten weggebrochen. Damals habe ich weder mit Stop Loss noch mit anderen Hilfsmitteln gearbeitet. Ich habe zwar schon einige Jahre mit Aktien gehandelt aber mich nie so intensiv wie heute damit beschäftigt. Ich wollte meine S&T Aktien somit schnellstmöglich abstoßen und habe den Verkauf ohne Limit durchgeführt (Orderdetails = „bestens“). Was ist passiert? Es ging ordentlich in die Hose! Bei meiner Verkaufsorder war die Aktie ca. 7,30 Euro wert, ich rechnete mit einem sofortigen Verkauf im Bereich 7,xx Euro. Nachdem ich mir die ausgeführte Order angeschaut hatte, wurde mir richtig schlecht. Meine Aktien wurden für einen Durchschnittspreis von 5,94 Euro verkauft. Ich habe also fast 20% weniger erhalten, als angedacht.

Wieso ist das so?

In meinem Fall kamen mehrere Faktoren zusammen. Die S&T Aktie war damals recht schwankungsanfällig und trotz relativ geringer Volumen gabs größere Ausschläge. Am Aktienmarkt handeln immer Käufer und Verkäufer eine Aktie, d.h. wenn ich meine Aktie verkaufe, muss mir diese jemand anders abkaufen und umgekehrt. Wenn nun aber keiner mehr meine Aktie kaufen möchte, weil jeder am Markt nur schnell raus aus der Aktie will, gibt es viel mehr Verkäufer als Käufer. Was passiert dann? Der Preis fällt deutlich, da keiner bereit ist den aktuellen Marktpreis für die Aktie zu bezahlen. In meinem Fall wird wahrscheinlich ein Aktienhändler oder ein cleverer Prvatanleger ein Limit unter 6,- Euro für S+T gelegt haben und hat die Stücke dort eingesammelt, da sonst niemand bereit war mehr Geld am Markt dafür auszugeben. Die Aktie erholte sich übrigens noch am gleichen Tag auf über 7,- Euro.

Was lernen wir daraus?

Aus heutiger Sicht würde ich in einem solchen Ausverkauf meine Aktien nicht sofort panisch verkaufen, sondern ruhig abwarten. Ist ein Unternehmen gesund, erholt sich der Kurs früher oder später wieder. Zudem arbeite ich heute selbst an stürmischen Börsentagen mit Limits und versuche ein paar günstige kleine Aktien abzustauben, in der Hoffnung, diesmal auf der anderen Seite zu sitzen 🙂

Hier seht ihr übrigens den langfristigen Chart der letzten Jahre von der angesprochenen S+T Aktie…Geduld ist eine Tugend…ich hatte sie natürlich nicht nocheinmal nachgekauft!